こんにちは。YUMAです。 今日、エメラダ株式会社からエメラダ・バンクについてプレスリリースが出ました。 エメラダは…

バリュー株はグロース株に比べてリスクが低いという信じがたい事実

こんにちは。YUMAです。

最近は信じられないほど強いマーケットが続きますね。(と、書いてるうちにちょっと下げてますが)

実態経済との乖離を警告する声もだいぶ大きくなってきているように感じます。が、おそらくそういう「浮かれるなよ!」みたいに賢くふるまってる人が目立つうちはまだ暫くマーケットの調整局面は来ないということだと思います。

いま声高に警鐘を鳴らしている人たちが「あれ?やっぱり大きな調整もなくこのまま上がり続けちゃうのかな」と思い始めた時期こそが本当に慎重になるべき局面です。

それはそうと、足元で続いている上昇相場の中でもバリュー株の大幅アンダーパフォームは続いています。とにかく世界中でグロース株が人気化しており、それ故にバブルが疑われています。

バリュー株には長期ではリスクプレミアムがあるはずだというのがファイナンスの世界の通説です。それについてはこちら↓

今なぜこんなにもバリュー株の苦戦が続くのかについては、色々な意見や仮説がありますが、今回1つ面白いネタを見つけたので簡単にまとめておきます。

↓見つけたのは以下の記事です。

この記事から私が思ったことは、「人々の直感に反し、バリュー株よりもグロース株の方がリスクが高いので、グロース株にプレミアムが支払われるのかもしれない」ということです。あくまで可能性です。

本題に入る前にまずは過去長期のパフォーマンスの事実確認です。

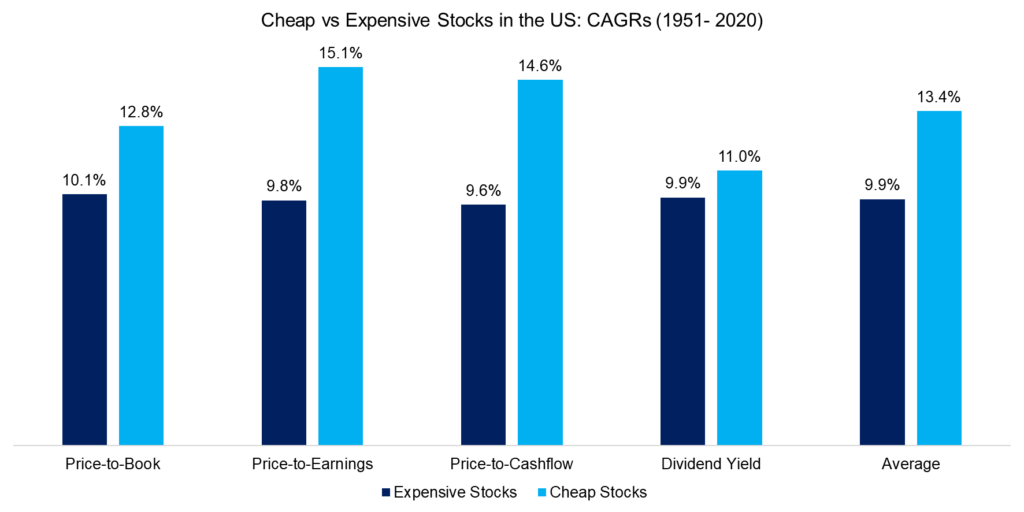

米国の1951年から直近までの約70年間におけるバリュー株とグロース株のパフォーマンスを見てみましょう。

Price-to-Book(PBR)やPrice-to-Earnings(PER)、その他にもPCFRや配当利回りで見たときのバリュー株はグロース株を圧倒的にアウトパフォームしています。70年という期間でみればバリュー株の圧倒的なパフォーマンスが示されているのです。でもここ最近5~10年を見てもグロース株が強い相場となっています。

今の世界でグロース株といえばどんな企業を思い浮かべますか?

おそらくほとんどの人が同じ企業の名前を出すでしょう。AppleやGoogle(Alphabet)やAmazonやMicrosoftやFacebookなどです。米国株式市場を牽引しているグループであり、相場上昇の多くはこれらの銘柄による寄与と言って差し支えありません。

では、バリュー株といえばどんな企業を思い浮かべますか?

これはなかなか一致した銘柄は出にくいと思います。その代わりセクターで言えば概ね皆同じ答えとなるでしょう。それは例えばエネルギーセクターであり銀行をはじめとした金融セクター、他には自動車セクター(ただしテスラを除く)、または電力会社のような公益セクターなどが挙げられるでしょう。

バリュー株とグロース株の定義にはっきりとしたものはありませんが、最もよく使われるのはPBRやPERといったバリュエーション指標です。

ところで、バリュー株のPBRやPERはどうして低いのでしょうか?

高い成長性が見込めない、業績が環境変化に脆弱、競争が熾烈、財務リスク(倒産リスク)が高いなどなど、何らかの理由があって投資家にとってはリスク要因が大きく、不確実性が高いためにバリュー株は割安に放置されます。

逆に、先に挙げたグロース銘柄たちのように、これらのリスク要因が小さいと思われる企業ほど割高なプライシングが正当化されます。

市場参加者が割安もしくは割高にプライシングしている理由が以上のようなものである以上、普通に考えればバリュー株はグロース株に比べて株価で計測したリスク(ボラティリティやドローダウンなど)も高くなっているはずです。

しかし、調べてみると実はそうとも言えないことが分かります。

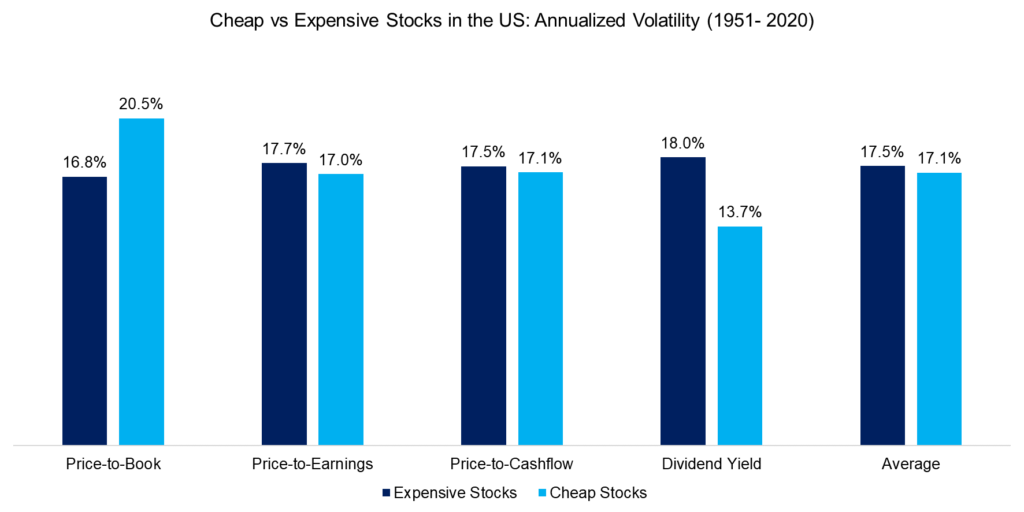

米国株における1951年から直近までのバリュー株とグロース株のボラティリティ(年率換算)です。

ボラティリティ(リターンの標準偏差)とはリターンのバラつきを表すリスク指標です。ボラティリティが本当に投資家にとってのリスクかと言われれば難しいところですが、一般的にはリスクといったらまずはボラティリティが挙げられることが多いのでここでは見ています。

上の結果を見ると、Price-to-Book(PBR)で見た場合はバリュー株がグロース株よりも高いボラティリティとなっていますが、その他のPrice-to-Earnings(PER)やPCFRや配当利回りで見ると、グロース株の方がバリュー株よりもボラティリティが高いという結果となっています。

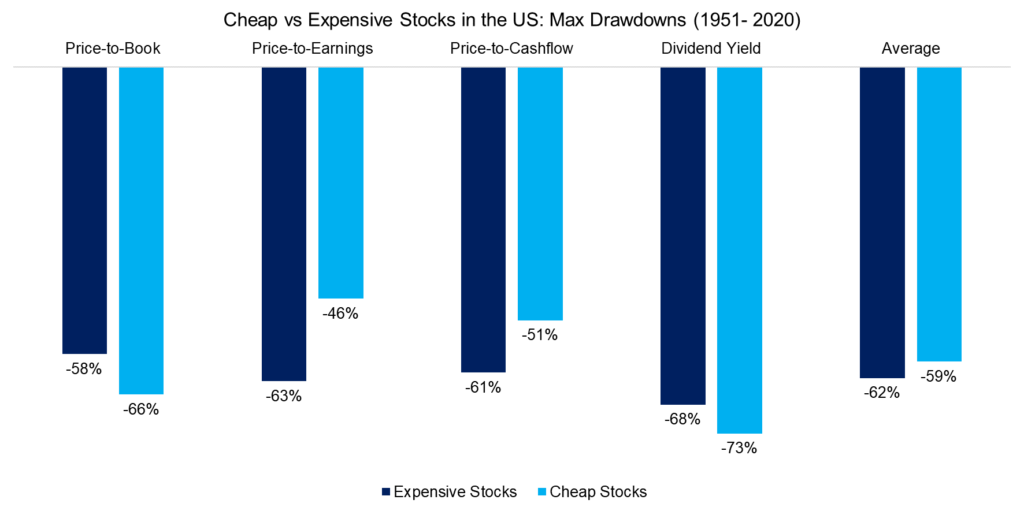

投資家が考えるリスクとはボラティリティではないよ、むしろ下落したときの最大下落幅だ、と考える人も多いでしょう。そこで最大ドローダウンを比較してみます。過去の約70年間で最も大きく下落したときの下落幅です。

Price-to-Book(PBR)や配当利回りで見ればバリュー株の方がドローダウンは大きくなっていますが、Price-to-Earnings(PER)やPCFRで見ればグロース株の方が大きい結果となっています。

ボラティリティで見ても最大ドローダウンで見てもバリュー株の方がリスクが高いという事実はなく、むしろ逆です。

リスクプレミアムの仮説から言えば、バリュー株は様々なリスクが高いからこそ長期ではプレミアムがある、したがってグロース株をアウトパフォームするという話ですが、どうも現実はうまいことそうなっていません。

グロース株の方がリスクが高いというロジックはあるでしょうか?

色々考えてみたのですが、例えば、

グロース株の方が将来の成長に夢がある分だけ割高であり、その期待がいつ裏切られるか分からない、裏切られた時に投資家の落胆は大きい。したがって、バリュー株よりもドローダウンも大きいしボラティリティも大きいのだ、という仮説が考えられます。

そうだとすると、今まさに嬉々としてグロース株に投資している人は、実は高いパフォーマンスをあげながらもリスクを大きく感じているのでしょうか?

逆に、バリュー株に投資している人はパフォーマンスこそグロース株に比べて悪いけれども、ここからさらに大きく下げる確率はグロースに比べれば低いだろうからあまり大きなリスクは感じていない?

リスクプレミアムのストーリーを前提とするならば、このような逆説的な展開になってきます。

うーむ、難しいですね。このあたりは原論文を見てみて、次回にもう少し考察してみたいと思いますので今回はここまでとさせてください。

それではまた。