こんにちは。YUMAです。 インデックスファンドには連動対象であるインデックス(ベンチマーク)にぴったり連動すること…

原油先物は今が買い?見えないロールコストに要注意。見てるチャートと投資リターンは別物

こんにちは。YUMAです。

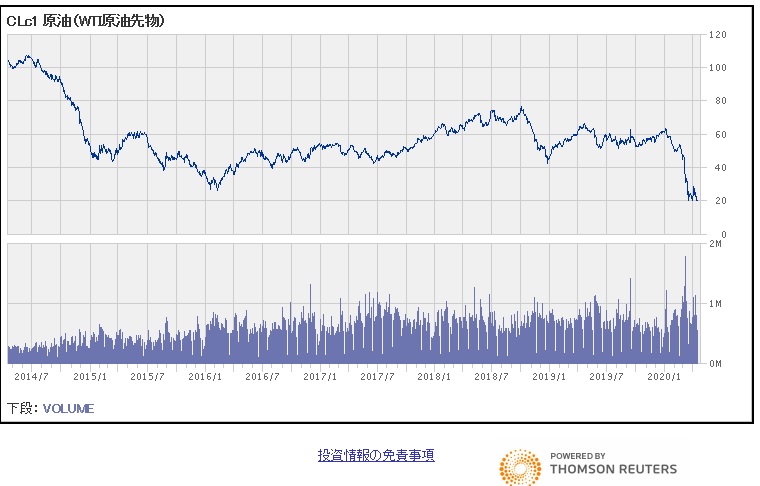

コロナショック以降、原油の値動きがとんでもないことになってますね。5年のチャートです↓

今は20ドルを割れたあたりで、18年ぶりの安値と言われています。

ロシアやサウジの情勢にもよりますがあまりにも下がり過ぎでは?今こそ買いだ!と思う方もいるでしょう。

原油がいま買いなのかどうかは分かりません。

が、今回は原油先物やETFに投資する場合の注意点、見えないコストについて解説します。

原油に投資するとはどういうことか

原油に投資するということは一般的には原油の先物に投資するということです。原油ETFに投資してもETFは原油先物に投資していることがほとんどです。

ここで注意することがあります。

ニュースなどで「原油先物がXXドルまで下がった、上がった」などというときの原油価格と、あなたが原油先物や原油ETFに投資したときに得られるリターンには乖離があります。

例えば、昨日「原油価格が20ドルに下落」というニュースを見て原油先物を買ったとしましょう。3か月後に「原油価格が30ドルまで回復」というニュースを見て売ったとします。

イメージでは20ドルで買って30ドルで売ったので+10ドルの儲け、リターンは+50%と思うかもしません。

でも実際は違います。取引手数料がかかるから?それもありますが、商品先物に投資する場合にはロールコストという見えないコストがかかります。

その理由を知るには、商品先物の限月という概念を知る必要があります。

商品先物の限月(げんげつ)とは

どんな先物にも「限月(げんげつ)」があります。先物の限月とは、将来のいつの時点の原資産価格を取引しているかを表します。

原油先物の例で見ます。

今は4月ですが、原油先物には「原油先物5月」「原油先物6月」、、、というように、X月時点の原油価格を予想して取引が行われています。

もし、「原油先物5月」を買った人がそのポジションを手仕舞いすることなく、5月の限月を迎えた場合、その時の原油価格で強制的に差金決済されます(CMEでは現物決済でICEやTOCOMでは現物か差金決済か選択可能)。その時の原油価格が買ったときの価格よりも高ければ儲け、低ければ損をします。

投資家は、ひとくちに先物といっても「原油先物5月」を取引することもできれば「原油先物2021年1月」というようにだいぶ先の限月の先物を取引することもできます。

具体的なデータを見てみましょう。

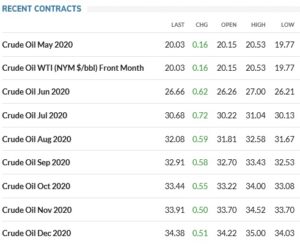

以下は限月が近めの先物の取引価格です。こちらもどうぞ。

原油(Crude Oil)と言っても1か月ごとに異なる値段で取引されていることが分かりますね。

最も限月が近い先物のことを「期近(きぢか)」と言います。今の期近は5月物で20ドルくらいですね。それ以降、つまり6月以降の限月のことは「期先(きさき)」と言います。

これを見ると気づくことがあります。

そう、期先になればなるほど、つまり表で言うところの下に行くほど価格が高くなっていますね。これはどういうことでしょうか?

限月と先物価格の関係

上で見たNY原油先物の限月と価格をグラフで表したものが以下となります(出所:BrueGold Research)。画像クリックで出所にとびます。

このグラフだと一番左が6月物(Jun 20)の価格でだいたい26ドル前後。7月物(Jul 20)になるとちょうど30ドル。ちょうど1年後の2021年4月(April 21)までいくと35ドルくらいまで上がっていますね。

なぜ右上がりの価格曲線になるのか?つまり、なぜ期先になるほど価格が高いのか?と言えば、投資家が原油価格は将来高くなると予想しているからということになります。

逆に、来月よりも再来月、それ以降のほうが原油価格が下がるだろうと投資家が予想しているならば、期先の価格は低く取引されるので右下がりの価格曲線になります。

価格曲線が右上がりになっている状態を「コンタンゴ」と言い、右下がりになっている状態を「バックワデーション」と言います。

原油先物については、だいたいは「コンタンゴ」の状態が多いです。

商品先物のロールコストとは

ここが本題です。

あなたが原油先物でポジションを取りたい場合、期近の5月物を買ってもいいし、来年の5月物を買ってもいいでしょう。しかし、いつの先物を買ってもやがては限月が訪れます。その時には強制的に差金決済されますので、ポジションを永久に持ち続けることはできないことになります。

では、原油ETFや原油連動投信ではどうしているか?

彼らは常に期近の先物のポジションを取り続けられるように先物をロール(転がすという意味)します。

つまり、来月の5月物の先物のポジションをとり、来月の決済日が近づいてきたらいったんそれらを売って代わりに6月物に買い換えます。その後また6月の決済日が近づいてきたら、同じく6月物を売って7月物に買い換えます。

こうして、ポジションを常に転がしていくことで永久に原油先物のポジションを取り続けることができるのです。

そして、このときのロール取引にかかるコストが「ロールコスト」です。

コンタンゴ、つまり右上がりの価格曲線となっている場合、ロールする(期近を売って期先を買う)ことは安いものを売って高いものに買い替えるということですから、必ず損が発生します。

上の例で言えば、20ドルで期近(5月限月)を売って、26ドルで期先(6月限月)を買うということですから、単純計算で6ドルも損することになります。

報道される原油価格はそのときの期近の価格

ニュースで「原油価格が20ドル!」と騒がれるときは、原油先物の期近の価格を報道しています。

1か月後に報道されるのはその時の期近の価格です。つまり、同じ原油先物でも限月の違う別の取引対象であるにも関わらず、同じものであるかのように報道されているのです。

ですから、実際には1か月後のニュースで「原油価格が30ドルに回復」と報道されていても、原油ETFに投資していた投資家が10ドル(+50%)の利益を得ることはできません。

なぜなら、原油ETFはロールするときに必ず損をしているので、その分だけ価格上昇が抑えられてしまっているからです。

まとめ

冒頭の原油価格のチャートをもう一度見てみます。

よく見かけるこのようなチャートは、そのときの期近の先物価格を繋いで描いたチャートです。

なので、このチャートを眺めながら「XX年に原油を買ってXXに売っていればXXドルの儲けかぁ」なんてことを計算することはできません。これが日経平均のチャートであればできることなんですけどね。

商品先物の場合はロールコストがかかるため、期近の先物価格を追いかけても投資家が得るリターンにはならないことに注意が必要です。

ですから、原油価格の値動きをみて割安と判断して原油ETFや原油連動投信を買うのはおすすめできません。買うとしても長期保有ではなくあくまで短期勝負にとどめるべきでしょう。

それではまた。