こんにちは。YUMAです。 以前、Buy&Holdと比較した場合に、「固定ウェイトリバランス戦略」や「CPP…

パッシブ運用は市場ポートフォリオのBuy&Holdではない?

こんにちは。YUMAです。

パッシブ運用(インデックス運用)とは、TOPIXやS&P500のような市場ポートフォリオと同じようにポートフォリオを構築することで、市場平均リターンを獲得することを目指す運用方法です。

市場ポートフォリオとは時価総額加重ポートフォリオですから、ひとたびポートフォリオを構築してしまえば、基本的にはBuy&Holdすることで自ずと市場に連動したポートフォリオとなり、売買もほとんど発生しません。

ただし、「基本的には」と言ったのは理論上そうなるということであって、厳密にはBuy&Holdで放置しておけば良いということではありません。

Buy&HoldするだけだとTOPIXやS&P500のような市場ポートフォリオからどれだけ乖離してしまうのでしょうか?

また、乖離してしまう要因にはどのようなものがあるでしょうか?

理論上の市場ポートフォリオとは株式市場全体を指しますが、今回はTOPIXやS&P500のような代表的な指数を市場ポートフォリオと置き換えて整理します。

目次

Buy&Holdでは市場の新陳代謝に対応できない

パッシブ運用は市場をまるごと買った時と同じリターンを得ることが目的です。しかし、市場には絶えず新陳代謝があります。

具体的には、IPO銘柄のように市場に新しく参入してくる企業もあれば、逆に上場廃止となり退場する企業もある。また、合併もあれば増資や配当や自社株買いもあります。

このように企業は絶えずイベントを通じて株数や株主構成を変化させます。

実際にある時点で市場ポートフォリオを構築してBuy&Holdしたとき、最初は市場と全く同じポートフォリオとなっていても時間経過につれてそのポートフォリオは市場の一部にしかならなくなります。

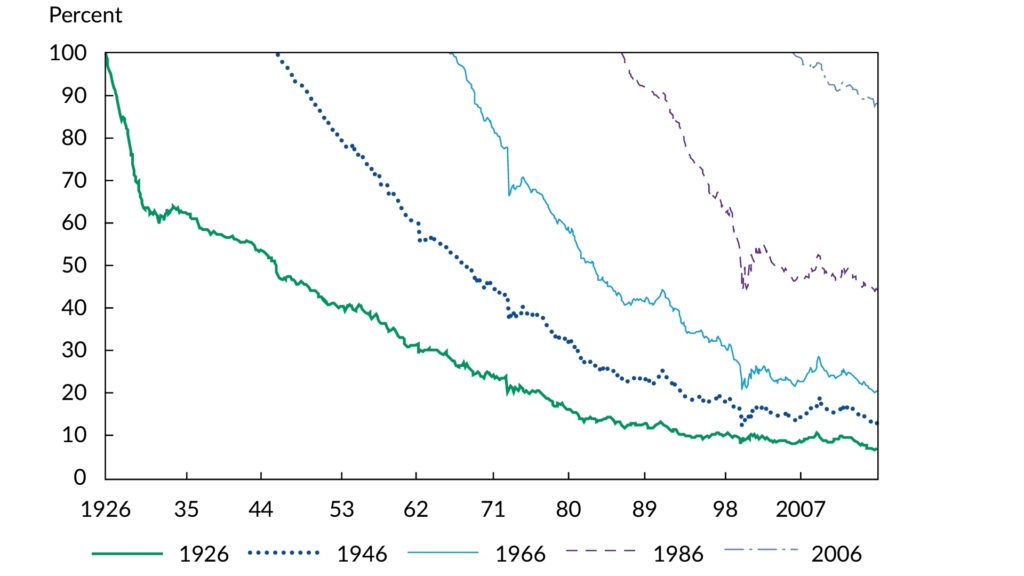

下のグラフの緑色の線は、アメリカ市場全体(100%)を1926年に買ったとして、そのまま放置するとそのポートフォリオの市場全体に占める割合がどんどん減っていくことを示しています。

1950年頃には市場の約半分となってしまい、直近では10%以下まで下がります。

1926年の市場ポートフォリオを保有し続けても現在の市場ポートフォリオの10%にも満たないのです!

この理由は、IPO銘柄や増資によって市場の中の企業やその株数は増えていくのにも関わらず、Buy&Holdではそれらを取りこぼしてしまうからです。

また、配当を受けった場合、再投資しないとそれらはキャッシュとしてポートフォリオに残り続けてしまうので、それも市場全体とBuy&Holdの乖離要因となります。

IPOや上場廃止、増資や自社株買いなどの企業イベント

IPOは一番分かりやすいですね。最近の例だと、ソフトバンクがIPOしてTOPIXに採用されるタイミングでパッシブファンドも新規に買い付ける必要がありました。放置してたらソフトバンクの分だけ保有が足りなくなります。

一方で、上場廃止が予定されている銘柄などは連動対象指数から除外されるタイミングでパッシブファンドも売ります。

また、企業が増資をするとその分だけ発行済株数が増えるので、(株価が十分に調整されなければ)市場に占める時価総額が増えてウェイトも増える可能性があります。

企業が自社株買いなどにより保有している株を消却すると、採用株数が減ったりするのでそれもウェイト変化になり得ます。

このように、パッシブファンドは指数に採用される株数を都度計算してそれと同じように投資行動をとる必要があります。

浮動株比率などインデックスのルール

企業の発行済株式のうち、市場に流通しやすい株のことを浮動株と言います。

例えば、持ち合い株式の解消や政府(財務省)保有持ち分の放出などによって浮動株が増加することもあればその逆によって減少することもあります。

ポートフォリオをBuy&Holdしているだけではこれらの変更についていくことができないため、パッシブ運用においても定期的なリバランスが必要になります。

配当を出すと市場でのウェイトは小さくなる

企業が配当を支払うと一般的に株価は配当分だけ落ちます。

配当をたくさん出すということは出さない場合よりも時価総額を小さくすることになります。企業のお金を株式市場の外に出すことになるからです。

受け取った配当は投資家にとっては現金と同じですから、それを株式市場に再投資しなければポートフォリオの現金比率がどんどん上がっていきます。

Buy&Holdを続けるだけでは現金比率が増えていくことで市場ポートフォリオと乖離していくのです。

↓詳しくはこちらもどうぞ。

まとめ

パッシブ運用は基本的にBuy&Holdなのだから取引はほとんど発生しない。取引コストが低く押さえられる。

これは正しいのですが、いくらパッシブ運用といってもトレードは必ず生じるものです。取引コストをいかに低く抑えるかというところにパッシブ運用の面白さがあります。

また、トレードが多く生じないようなインデックスのルールを設計するところも面白いですね。

仮に、成長見込みが低い小型銘柄を積極的に除外し、成長小型株をどんどん新規に組み入れていくような新陳代謝が活発なインデックスが作れれば、インデックスそのもののパフォーマンスは良くなるかもしれません。

一方で、それに連動するパッシブファンドにとっては取引コストが嵩むことも考えられるため、両者はトレードオフの関係にあると言えます。

それではまた。