こんにちは。YUMAです。 今日、エメラダ株式会社からエメラダ・バンクについてプレスリリースが出ました。 エメラダは…

リバランス戦略はオプション戦略にマッピングすることができる

こんにちは。YUMAです。

以前、Buy&Holdと比較した場合に、「固定ウェイトリバランス戦略」や「CPPI」 が相場局面によってどんな損益特性を示すのかを損益図で考察しました↓

リバランス戦略と言ってもリバランスのルールのことです。このルールによって様々な損益特性を作ることができます。

ところで、リバランス戦略によって損益特性を変えるってのは原理的にはオプション戦略を取っていることと同じです。

このあたりはほとんどのテキストでも説明がありませんが、誤解を恐れずにかみ砕いて紹介したいと思います。

前半はオプションの基本的な説明なのであしからず。。(かなり長くなってしまった)

オプションとは?

オプションとは何らかの原資産を、将来の予め定められた期日に予め決めた価格で売買する「権利」のことです。ここで言う原資産とは日経平均や個別銘柄や金や原油など様々です。

原資産を特定の条件で「買う権利」をコール・オプションと言い、「売る権利」をプット・オプションと言います。

以下、図はオプション道場のサイトからお借りしています。

コール・オプションの買い

いきなりですが例として、以下のコールオプションを考えてみましょう。

- 行使価格=1,000円

- オプション・プレミアム=100円

オプション取引には売り手と買い手がいます。

「コールの行使価格が1,000円」とは、将来のある特定のタイミングで原資産を1,000円で買うことができるという意味です。

「オプション・プレミアムが100円」とは、このコールオプションの値段が100円ということです。オプションの買い手は売り手に対して100円を支払います。

コールオプションの買い手の損益図は以下のようになります。

原資産の価格(横軸)が1,000円よりも高くなっていれば、1,000円で買える権利には価値があるはずです。原資産価格が1,200円ならばコールオプションを行使して1,000円で買うことができますから、それを即座に売れば単純に200円儲けることができます。つまり、原資産価格が1,000円以下ならオプションの価値はゼロですが、1,000円を超えていればその差額の価値があるんですね。

ただし、コールオプションを買うには最初にオプションプレミアム100円を支払う必要がありますから、これは原資産の価格に関係なく100円の損となります。

よって、このコール買いという戦略の損益は、「100円のマイナスからスタート」して「原資産が1,000を超えればオプションには差額分の価値が生まれる」という2つの要素の合計となります。原資産価格が行使価格である1,000円を超えるだけではトータルで損益がプラスにならず、1,100円を超えてはじめてペイします。

コール・オプションの売り

上で説明したコールオプションの相手方になった場合、つまりオプションの売り手になった場合の損益はどうなるでしょうか?

これは単純に損益を上下逆さまにしたものになります。

「100円でオプションを売る」というオプションプレミアムのプラスがありますが、「原資産価格」が1,100円を超えると買い手にオプションを行使されてしまうため、高い価格で原資産を調達して1,000円で売り渡さなければならないので、原資産価格が上がれば上がるほど損します。

プット・オプションの買い

プットオプションは「売る権利」です。

- 行使価格1,000円

- オプションプレミアム50円

のプットオプションを買ったときの損益図は以下の通りです。

ちょうどコールオプションを買ったときの損益図と左右反対になります。

原資産価格が下がっても1,000円で売ることができるので下がれば下がるほど得します。

ただし、プットオプションを買うときにプレミアムを50円払っているので実際には原資産価格が950円以下に下がってはじめて損益はプラスになります。

プット・オプションの売り

プットオプションの売りですから、買いと上下逆さまの損益図になります。

代表的なオプション戦略

ロング・ストラドル

オプションを組み合わせた戦略はたくさんあるのですが、ロング・ストラドル戦略は行使価格の等しいコールオプションとプットオプションを両方買う戦略です。

ロングストラドルの損益図は、「コールオプションの買い」と「プットオプションの買い」の損益図を二つ足せばOKです。

損益図は北辰物産株式会社のウェブサイトより。

そう、V字型になります。

上の図で言うと、赤線がコール、青点線がプット、足し算したロングストラドルが緑線ですね。

オプション2つを買うので原資産価格が行使価格の近くであまり動かなかった場合はプレミアム分を払うので損しやすい(青面)のですが、原資産が大きく上がる(横軸で右側)もしくは大きく下がる(横軸で左側)ときには儲かります(ピンク面)。

「上がるか下がるかは分からないけど相場が大きく動くだろう」と考える人が取る戦略と言えます。

ショート・ストラドル

ちょうどストラドルと反対のことを行う戦略です。

同じ行使価格のコールとプットを両方売る戦略です。

損益図は逆V字になります。

原資産価格が行使価格から大きく離れない時は利益(横軸中央ピンク面)となりやすい一方で、大きく上がったり下がったりすると損(横軸両端の青面)をします。

「相場は大きく上がりも下がりもしないだろう」「ボックス圏だろう」と考える人が取りやすい戦略と言えます。

固定ウェイトリバランスはオプションのショートでありCPPIはオプションのロングである

ここまで書いてようやくリバランス戦略の話になります。

以前の記事に記載したリバランス戦略の損益図を思い出してみましょう。

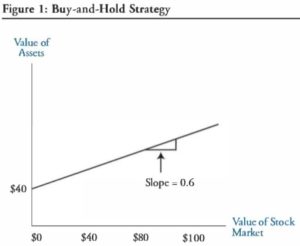

↓Buy&Holdは右上がりの直線。横軸は資産価格で縦軸が損益と思ってください。

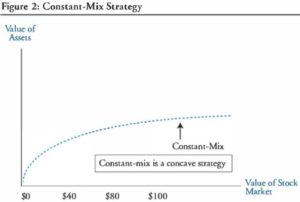

↓固定ウェイトリバランスは上に凸の曲線。なぜなら、逆張り的なリバランスなので、資産価格がトレンドを持つ(横軸両端の大きく上下する局面)時は不利になり、値動きが小さい(ボックス圏、横軸の中央付近)のときは有利になるのでした。

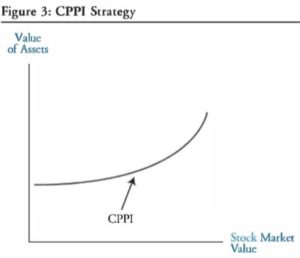

↓CPPIはその逆で下に凸の曲線。リスク資産が大きく上がればリスクを増やしていき、大きく下がるときにはリスクを落としていくトレンドフォロー的なリバランス戦略だからです。

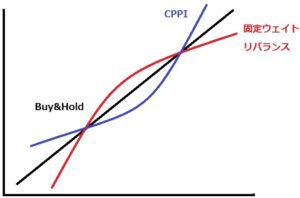

これらを超単純化して1枚の図にすると以下のようになります。

Buy&Hold(黒)が直線であるのに対して、固定ウェイトリバランス(青)やCPPI(赤)は上下に凸の曲線となっています。

Buy&Holdの直線を基準に考えてみます。つまり、黒の直線をグラフの横軸だと思って斜めから見てください。

そうすると、2つの曲線は(Buy&Holdに対して)ちょうどV字型と逆V字型になっていることが分かります。

固定ウェイトリバランスがショート・ストラドル、CPPIがロング・ストラドルの損益図と同じような形になるんです。

リバランス戦略とオプション戦略の類似点

Buy&Holdを基準としたときのリバランス戦略の損益図はストラドルのロングorショートと同じようになります。

そして、マッピングできるのは損益図だけではありません。

有限損失か否か

オプションを買う分には損失は最初のプレミアム(オプション料)だけで有限です。しかし、売る場合には損失は非常に大きくなりえます。

もう一度、オプション戦略の損益図を見てください。

コールやプットのオプション買い、ロングストラドルの損失は一定にとどまります。一方で、オプションの売り、ショートストラドルは横軸を左右どちらかに延ばしていくとどんどん損失が大きくなっていくことが分かります。

この特性はリバランス戦略でも同じです。

CPPIというのはロング・ストラドル(オプションの両買い)ですから損失は限定されます。例えば、資産価格が大幅な下落トレンドとなった場合でも、フロアを守るためにリスクを取らないようにしていくので損失は一定に収まります(その代わりリバウンドも取れません)。大幅上昇トレンドの場合には、トレンドフォロー的にどんどんリスクを取っていくので大きく儲けられる可能性もあります。

固定ウェイトリバランスはショート・ストラドル(オプションの両売り)と同じで損失が限定されません。つまり、資産価格が大きくトレンドを持つ状況では、逆張り的なリバランスを繰り返すことによって、Buy&Holdに比べて損失は非常に大きくなる可能性があります。

ボラティリティの大きさとプレミアムは連動

オプションのプレミアム(オプション料)は相場のボラティリティに連動します。オプションは一種の保険ですから、ボラの高いような荒れ相場では保険料が高く、ボラが低い平和な相場では安くなります。

固定ウェイトリバランス(ショート・ストラドルに対応)の場合、儲けはオプション・プレミアムそのものです。ボラが高い相場でボックス圏となれば小刻みな逆張りリバランスからの儲けは大きくなりことが分かります。逆に、ボラが低い相場ではボックス圏であっても儲けは大きくなりません。

CPPIはボックス圏で不利となる戦略ですが、ボラが大きい相場の方が負け幅も大きくなります。ボックス圏での大きな値動きに順張り的にいちいち飛びついてしまうからです。

まとめ

固定ウェイトリバランス戦略とCPPIの損益がオプション戦略にマッピングできることを考察したわけですが、原理的にはあらゆるリバランス戦略はオプション戦略に置き換えることができます。

ポートフォリオのリターンを比較するとき、どんなリバランス戦略も他に比べて有利or不利ということはあり得ません(リスクの観点では大いに意味がありますが)。

リバランスは損益特性をコントロールするアクションに過ぎず、それはオプション戦略がもたらす効果と同様です。

リターンが上乗せできるかはあくまで相場状況によります。過去のデータを見る限りは資産のリターンは平均回帰特性を示すことが多いので、固定ウェイトリバランスがプラスに働くことも多いのが現実ではあります。

とは言えリバランスはBuy&Holdに対して基本ゼロサムだということは大事ですね。

それではまた。