こんにちは。YUMAです。 今日、エメラダ株式会社からエメラダ・バンクについてプレスリリースが出ました。 エメラダは…

IPOはなぜ儲かりやすいのか?ステークホルダーの思惑から考える

こんにちは。YUMAです。

昨年末はソフトバンクのIPOは不調に終わり、レオスキャピタルのIPOは延期。IPOが何かと話題になってますね。

何だかんだ言ってもIPOへの応募は平均的にはかなり勝率が高いです。

なぜIPOは儲けやすいのか?

ステークホルダー(関係者)たちの思惑と合わせて考えてみます。

目次

IPOに応募したときの投資リターンが高いのは紛れもない事実

以下のサイトに過去のIPOの基礎情報がまとめられています。

公募(公開)価格と初値を比べれば、IPOに当選した人が受け取った株を初日に売った場合のリターンが分かります。

パッと見でも、すごいリターンになっている案件が沢山!

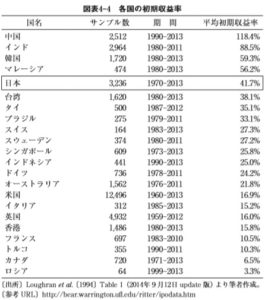

また、少し古いですが、以下の結果を見るとIPO初日のリターンが高いのは日本特有の現象ではなく、グローバルに見られる傾向だと分かります。

(出所)日本証券経済研究所によるペーパー(PDF)

なぜこんなにIPOは儲かりやすいのでしょう?

様々な仮説がありますが、私はエージェンシー問題というロジックが最も有力だと考えています。

公開価格が低い(=IPO後のリターンが高い)と嬉しいのは誰か?

過去のデータを見る限り、IPO直後のリターンは平均的に高いことは事実です。

IPO初日は話題性で買い圧力が強くなっていたと見ることもできますが、そんな銘柄はほんのわずか。一般的には、市場が概ね効率的であるならば公開価格が低く設定されていると見ることができます。

もちろんフェアバリューとなる株価は誰にも分からないのですが、とにかく公開価格はそれよりも低く設定されるので、IPOをして市場の価格発見機能が発動した途端に株価は一気に上昇するのです。

この状況で嬉しいのは誰?

当然、IPOに当選して公開価格で買うことのできた「投資家」ですよね。

公開価格が高いとハッピーな人たちもいる

反対に、公開価格が高いほどハッピーな人たちもいます。

「IPOをした企業」です。IPOの目的は株式市場から資金を調達することですから、できるだけ高い価格で株を売れたほうが沢山資金が得られて嬉しいはずですよね。

それから「主幹事証券会社」の利益は公開価格と手数料率に依存しますから、公開価格が高くなって案件の金額が大きくなった方が嬉しいかもしれません。

主幹事証券が抱えるエージェンシー問題

エージェンシー問題とは、利益相反の起こるなかでジレンマを抱えること、と言えます。

主幹事証券にとっては「投資家」も「IPO企業」も両方ともお客様です。

IPOに応募した投資家に儲かって欲しいはずです。なぜなら、その成功体験によってその後もたくさん取引をしてくれるかもしれないから。強い関係を築くことができ信頼を勝ち取れます。

一方で、IPO企業というお客様を想うならば、できるだけ公開価格を高くして「xx証券さんのおかげで沢山資金が集められたよ」と言って欲しいはずです。そうして信頼を勝ち取れば、その後の増資やM&Aの案件も任せてもらえます。

主幹事証券は公開価格を低くするインセンティブと高くするインセンティブの両方を持っているのです。

両者の顔色をうかがうと投資家優先になるのか

でも事実を見れば、公開価格が低く設定されているからIPOは儲かるんですよね。

ということは、主幹事証券は「IPO企業よりも投資家を優先して商売をしている」可能性が高いと言えます。

何故そうなるのか理由を考えるのは難しいです。

IPO初日にストップ高になって満面の笑みを浮かべる経営者というのを見かけますが、やはり当初想定よりも市場が自社を高く評価をしてくれると嬉しいのでしょう。しかし、実際にはそれだけ公開価格が低かったということですから、本来もっと集められたはずの資金を手放したとも見れます。冷静に見れば主幹事証券は叱責されてもおかしくない。なのに経営者はまんざらでもない(笑)

こう考えていくと、やはりIPO企業よりも投資家を優先して公開価格を低くした方が、最終的に皆がハッピーに見えるのでそっちにインセンティブが傾くのかもしれません。

新たな仮説

もし、エージェンシー問題がIPOを儲かりやすくしているのなら新たな仮説が出てきます。

その仮説とは、主幹事証券が軽視できないくらい超重要顧客の企業がIPOするときは、さすがに投資家の利益だけを優先して公開価格を低くできなくなるというものです。

VIP顧客から、「なんだよーもっと多くの資金を調達できたのに安く売りすぎだよ!」「もうxx証券さんとは付き合わない!」なんてことになったら最悪です。

そして、もしこれが成り立つのならば、すでに証券会社のお得意様となっている有名大型企業が満を持して行うIPO、つまり、いきなり東証一部に上場するような超大型IPOはリターンが低くなる可能性があります。投資家としては、超大型IPOへの応募は控えて、ジャスダックやマザーズといった新興市場に上場する企業のIPOだけに応募する方が良いのかもしれません。

超大型IPOはサンプルも少ないので検証が難しいところですが、この仮説が成り立つ可能性はあると思います。

それではまた。