こんにちは。YUMAです。 私は現在区分マンションを、3部屋所有してます。 今回、そのうちの1つで契約更新(2年ごと…

【青色申告の申請のやり方】サラリーマンのマンション投資でも10万円控除を受けたい

こんにちは。YUMAです。

私は現在マンション投資をしています。都内のワンルームマンション4件です。スタートしたのは4年ほど前になります。

それから毎年、不動産所得を確定申告して、少しでも節税を捻出してきたのですが、これまで白色申告(一般的な確定申告)でした。

2021年分、つまり来年の確定申告からは青色申告で少しでも節税に磨きをかけつつ、税のことも勉強して詳しくなろうと思います。

ということで今回は、サラリーマン大家が青色申告をするために、「青色申告承認申請書」を書いて提出したので、その書き方をレポートします。とっても簡単です。

青色申告のメリット

青色申告ってなんぞや?というのはここでは説明しませんので以下のサイトを見てください。

↑国税庁

↑マネーフォワード

私のようにサラリーマンの資産運用としてこぢんまりと不動産投資をしている人も多いと思います。そういう人は5棟10室の事業規模でもないし、法人化するほどのメリットもない。粛々と諸々の節税を重ねていくだけしかない。そう思ってましたが、青色申告を行うことでいくらか節税を効率化することができます。

青色申告特別控除とは、不動産所得または事業所得のある事業を営んでいる青色申告者で、複式簿記に則って記帳し、貸借対照表と損益計算書を併せて期限内に提出した場合には、最高65万円(※)を総所得金額から控除することができる制度です。複式簿記の利用をしていなくても、青色申告者の場合は、不動産所得、事業所得、山林所得から最高10万円を控除することができます。(出所:上記サイト)

端的に言うと、事業規模でないサラリーマン大家でも10万円を所得から控除することができます。

たかだか10万円の所得控除。10万円にかかる所得税率が30%の場合は3万円の節税です。これを大きいと見るか小さいと見るかは人によります。

青色申告をするためには、いくつかの帳簿書類によって取引の記録をして保存しなくてはいけません。通常の白色の確定申告よりも手間が増えます。この手間と節税額を比較して青色申告をすべきかどうかを判断すればよいと思います。

青色申告の手間は?

これはまだやってないので分かりません。

来年、実際に青色申告で確定申告書類を提出したら報告しますが、いろいろと調べている限りかなり簡単で、思ったほどの手間はかからなさそうです。

前に話したことのある不動産業者の営業マンも「え?青色申告してないんですか?超簡単ですよ」といってエクセルでまとめていた書類を見せてくれました。

マンション投資をしてる私のようなサラリーマンであれば、不動産の売買など滅多にしないし、その他の特別な取引もほとんど発生しません。家賃の振込とローンや管理手数料の支払い、税の支払い、ちょっとした経費、この程度の取引であればエクセルで驚くほど簡単にまとめて作成することができそうです。

そういうことで、簿記の知識もありませんが、おそらく見様見真似で自力で作成できるだろうと判断し、今回青色申告承認申請書を提出するに至りました。

申請書を提出しておいて「やっぱり青色申告は面倒だから白色でいいや」という場合はそれで大丈夫です。一方で、来年の確定申告の時期になって「やっぱり青色申告したい」と思っても、前年の3月15日までに申請書を提出しておかなければ不可能です。

ということで少しでも興味がある方は早めに申請を出しておいて、具体的なやり方はあとから調べれば良いと思います。

青色申告承認申請書の書き方

国税庁のページから申請書をダウンロードできます↓

自分で調べたうえで税務署に電話で確認しながら記入しました。めちゃくちゃ簡単です。

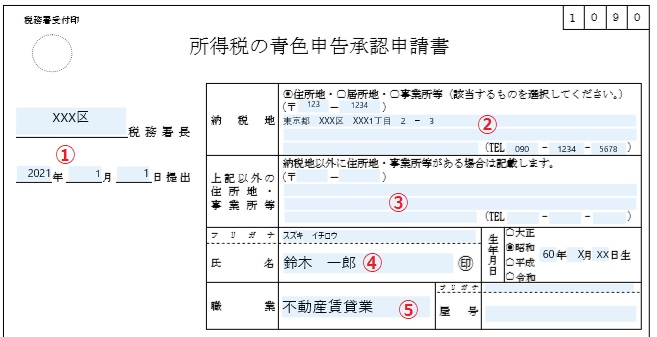

①提出する税務署と提出日を記入

②納税地は普通サラリーマンなら自宅住所。住所地にチェック。事務所なんて構えてませんからね。

③空欄でOK

④名前と生年月日を書いて押印

⑤職業はサラリーマンと書くよりも青色申告の対象となる事業を書いた方が良いそうです。ここでは不動産賃貸業と書きました。その右の「屋号」というのは空欄でOK

続いて下の分です。

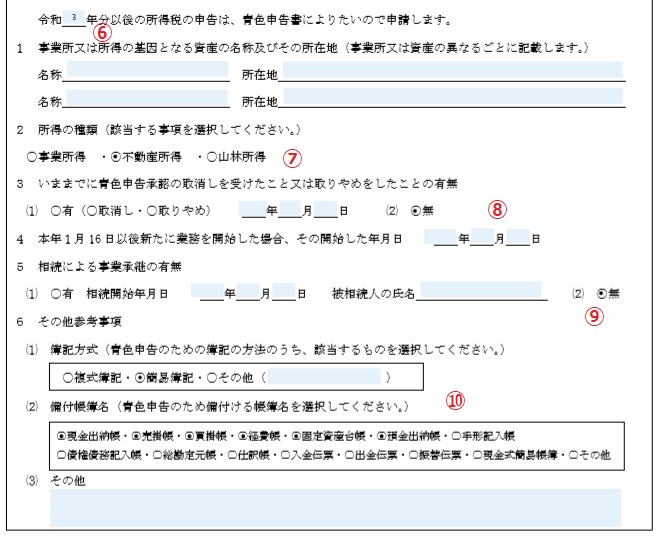

⑥青色申告を受けたい年は今年の「令和3年」の分からです。確定申告は令和4年に行います。その下の住所は空欄でOK

⑦所得の種類は「不動産取得」にチェック。

⑧青色申告をするのは今回が初めて。過去にしたことがなければ「無し」にチェック。

⑨相続で事業を承継したわけではないので「無し」にチェック

⑩簿記方式はどちらでも良いのですが、とりあえず簡単そうな「簡易簿記」にチェック。備付帳簿名はよく分からなかったのですが、国税庁のページに以下の記載があったため、「現金出納帳」「売掛帳」「買掛帳」「経費帳」「固定資産台帳」「預金出納帳」にチェック。

青色申告の記帳は、年末に貸借対照表と損益計算書を作成することができるような正規の簿記によることが原則ですが、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳のような帳簿を備え付けて簡易な記帳をするだけでもよいことになっています。(国税庁HPより)

税務署の方に聞いたところ、「これがないと10万円控除は受けられない!!」というものはないそうで、「ご自身が管理したい帳簿にチェックしてください」とのことでした。そんなユルイ感じで大丈夫なのかな??

開業届は?

税務署の方曰く、「青色申告承認申請書を提出するときには開業届も一緒に提出してもらった方が良いです」とのことで、今回は開業届も一緒に提出しました。

これもあくまで「税務署で開業してることを把握できるので提出してもらった方がいいですね」というニュアンスで、これがないとダメという感じではなかったのですが実際はどうなんでしょう??

こちらも書き方をまとめたので別の記事で紹介します。

まとめ

青色申告承認申請書を提出したので書き方を紹介しました。とても簡単なので記入自体は5分以内にできてしまうと思います。

青色申告をするメリットと、手間をかけるメリットをよくよく考えてから是非チャレンジしてみてください。私は税の勉強にもなるし少しでも節税が増えるなら良いかなという気持ちです。

実際に青色申告で確定申告をする1年後には、各種帳簿の作成の仕方もご紹介できればと思います。

それではまた。