こんにちは。YUMAです。 今回は、つみたてNISA対象商品にも多く採用されているインデックスであるMSCIコクサイ…

TOPIX配当込み指数が配当落ちするときの再投資ルールはこうだ!

こんにちは。YUMAです。

今月の日本株は9月配当がありますね。3月末決算銘柄の半期決算日。配当落ちする銘柄も多いです。

ところで、TOPIXには通常の「TOPIX」と「TOPIX配当込み指数」があるのは知ってますか?

通常のTOPIXは配当を含んでいないので、配当の権利が確定した翌日は配当落ちします。一方で、TOPIXの配当込み指数は配当落ちした分を即時に再投資したものとして株価の不連続な落ち分を調整しています。

実は、配当落ちした分の再投資タイミングは指数によってルールが異なるのです。

TOPIXとMSCIは1日ずれてるんです!

今回はTOPIXの配当落ちに伴う再投資ルールについて紹介します。

TOPIXの指数算出ルールを確認してみよう

日本取引所グループのウェブサイトに各指数の算出要領(PDF)があります。TOPIXの配当込み指数が配当落ち日前後にどうやって計算されているか見てみます。

配当落ちの調整は2段階で行われる

TOPIXのルールによれば、配当落ちのときに指数が不連続にならない(配当分だけガクッと下がらない)ように、調整タイミングが2回あります。

- 配当落ち前日(権利確定日)引けの時価総額から「予想配当」を差し引いてリターンを計算することで配当落ちを調整する。

- その後、決算短信で公表された配当が落ち日に予想した配当とズレた場合には都度修正する。

配当落ちによる影響が出るタイミングで1のような調整をするけれども、実際にはそのときの配当は予想に過ぎないので、決算発表が出たら実は増配とか無配転落とかも多少はあり得るから、そのときは2のように都度修正します、ということですね。

ちなみに、ここでの予想配当とは、以下のように定義されています。

当期の配当金額が適時開示情報にて公表されている場合は、その金額とする。

当期の配当金額が確定していないは前期配当金額とする。

今回、話題にしたいのは配当落ち日前後での調整、つまり1の調整です。

計算定義を見てみる

日経平均は単位が円なので平均株価という感じがしてイメージが湧きやすいですね。

一方で、TOPIXは単位が「ポイント」です。これは、ある時点での基準時価総額に対してどれだけ増減したかという見方です。実際には1968年1月4日を100としたときの相対値が今のTOPIXのポイントです。

これを計算するには「直近の時価総額」と「基準となる時価総額」を割り算して求めます。例えば、基準となる昨日の終値の時価総額が100兆円だったとして、今日の終値の時価総額が105兆円ならば、105÷100=1.05となり、1日で5%上昇したね、という話になります。

では、前置きは終わりにして、東証の算出要領のPDFを見ましょう。

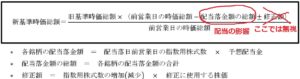

複雑に見えますが、「修正額」はいったん無視してください。配当の影響は「配当落金額の総額」ですね。もちろん、総額の対象はTOPIXなので東証1部上場銘柄です。

「新基準時価総額」はポイント計算するときの基準となる時価総額、つまり割り算のときの分母に使う数値(さっきの例での100)です。新・基準時価総額は配当落ち調整後で、旧・基準時価総額は何も調整していない基準時価総額。式を見ると「配当落金額の総額」がゼロなら両者は一致しますね。

で、配当落ちがあると新基準時価総額は、旧時価総額に比べて小さくなることが分かります。どれだけ小さくなるかというと、時価総額に占める配当落ちした分だけ比率調整されます。(前営業日の時価総額-配当落金額の総額)/(前営業日の時価総額)ですね。

具体例で言えば、前営業日の時価総額が100兆円で、予想される配当落ちが3兆円ならば、新基準時価総額は0.97倍されます。この新基準時価総額をもとにTOPIXを計算するわけですね。

もし、配当落ち日にしっかり3兆円の配当落ちが起きたとしても、分母の基準時価総額も0.97倍されてますから、分母分子ともに0.97倍されて配当落ちの影響はしっかり調整されていることになります。

複雑で分かりにくいですね。実際は次のように簡単に説明できます。

要はこうやってリターン計算されている

東証の算出要領は複雑に書いてありますね。

私なりに言い換えてしまえばTOPIX配当込みのリターンは以下の通りです。

$$通常のTOPIX配当込みリターン=\frac{当日の終値時価総額}{前日の終値時価総額}$$

$$配当落ち日のTOPIX配当込みリターン=\frac{当日の終値時価総額(配当落ちてる)}{前日の終値時価総額-予想配当落ち金額}$$

要は、株価から落ちてしまった配当分は最初からなかったものとしてリターンを計算するんです。「昨日の時価総額→今日の時価総額」の変化を見るときに、どちらからも配当を落としてしまえば良いという発想ですね。

こう見ると簡単ですね。

パッシブのファンドマネージャーはどう行動するか?

TOPIXの配当落ちリターンの計算定義は分かりました。それでは、インデックスファンドを運用するパッシブファンドマネージャーはこのときにどのような投資行動をとるでしょうか?

投資信託は配当の落ちと同じタイミングで純資産に「未収配当」を計上します。ちょうどTOPIX配当込みリターンで言うところの配当落金額の総額と同じです。未収配当金は読んで字の通り、未だ入ってきていないけどやがて使えるようになる現金です。

配当落ち日は寄りから株価が落ちて推移しますので、何もアクションをしなければこの瞬間からファンドの株式組み入れ比率は下がってしまいます。前日まで株式を100%組み入れたとしても、3%の配当落ちがあれば、落ちた瞬間に株式組み入れ比率は97%となり、未収配当金が3%となります。

一方で、ベンチマークであるTOPIXやTOPIX配当込みは現金など持ち合わせず常に株式100%ですから、株式組み入れ比率97%のファンドでは大きなトラッキングエラーが生じてしまいます。

そこで、配当落ち前日の終値でTOPIXの先物を買い付けます。買い付け金額はちょうど予想配当の落ち金額に相当する分です。こうすれば、次の日の寄りで配当落ち&未収配当金が計上されても、同時に先物を保有していますから株式エクスポージャーを100%に維持できます。現物株97%+未収配当金3%+先物建玉3%で、株式比率は100%にできますね。

まとめ

TOPIXの配当込みリターンの計算方法がお分かりいただけましたか?

実際のインデックスファンドのほとんどはTOPIX(配当込みでない指数)をベンチマークとしています。しかし、より厳密な評価をするのであれば、過去の長期パフォーマンスをTOPIX配当込み指数と比較してどの程度連動しているか?取引コスト負けしてないか?を見る必要があります。ただ、これはプロがやるべき仕事です。

TOPIXをベンチマークとするインデックスファンドのマネージャーは、トラッキングエラーを最小化するために配当落ち日前日(権利確定日)の引けでTOPIX先物を買い付けます。

しかし、この買付タイミングはTOPIX配当込み指数の計算定義に合わせただけです。もし、この計算定義が変われば先物の買付タイミングも変わってきます。

実際に、MSCIの計算定義はTOPIXと違います。MSCI World IndexやMSCI ACWI Indexのパッシブマネージャーは配当落ち日前日(権利確定日)に先物を買うわけではないのです。

この辺はまた今度記事にします

それではまた。

インデックス運用のトラッキングエラーについてはこちらをご覧ください↓