こんにちは。YUMAです。 今日、エメラダ株式会社からエメラダ・バンクについてプレスリリースが出ました。 エメラダは…

GPIFのポートフォリオを神格化して真似ても良いことはほぼない

こんにちは。YUMAです。

アウターガイさんのブログにて、大和によるiFreeの新商品のEDINETへの届出が紹介されています。

この中での注目はiFree年金バランスというバランスファンドで、4資産(国内株・国内債券・外国株・外国債券)をGPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオに合わせることを謳っています。

個人投資家が見本にすべきだと言われているGPIFのポートフォリオですが、GPIFの基本ポートフォリオを参考に資産配分するバランスファンドはこれまで聞いたことがなかっただけに、インデックス投資家を中心に注目されそうです。

しかし、GPIFの基本ポートフォリオを参考にするってどういうことなんでしょうか?

GPIFを真似ることはできる?そもそも真似るべきなの?

目次

GPIF(年金積立金管理運用独立行政法人)って一言で何?

wikipediaの説明によれば以下の通りです。GPIFのページはこちら。

年金積立金管理運用独立行政法人(ねんきんつみたてきんかんりうんようどくりつぎょうせいほうじん、: Government Pension Investment Fund, GPIF)は、厚生労働省所管の独立行政法人である。日本の公的年金のうち、厚生年金と国民年金の積立金の管理・運用を行っている。

GPIFは私たち日本国民の年金、約160兆円を運用する世界最大の機関投資家です。

私たちの大事な年金、それも巨額な資産を運用するためにGPIFは様々な研究にも切磋琢磨しています。

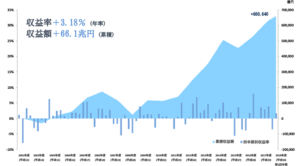

実際の運用パフォーマンスは以下の通りであり、平成13年度から足元まで年率3.18%のリターン(金額にして+66兆円)を生み出しています。

| 平成30年度第1四半期 | 市場運用開始以降 (平成13年度~平成30年度第1四半期) |

|

|---|---|---|

| 収益率 (収益額) |

+1.68%(期間収益率)

+2兆6,227億円(期間収益額)

うち、利子・配当収入は1兆42億円 |

+3.18%(年率)

+66兆640億円(累積収益額)

うち、利子・配当収入は31兆8,639億円 |

| 運用資産額 | 158兆5,800億円(平成30年度第1四半期末現在) | |

(出所:GPIFホームページ)

GPIFはそのほとんどの運用資産をパッシブ運用(=インデックス運用)しています。

つまり、GPIFは世界最大のインデックス投資家であり良好な結果も残していることから、インデックス投資ブロガーから模範とされ、一部のブロガーからは大変参考になるとあがめられているのです。

GPIFの基本ポートフォリオ

GPIFの基本ポートフォリオとは、「全体の運用資産を各アセットクラスにこの配分で投資しますよ」というターゲットとなるポートフォリオのことです。以下のようになっています。

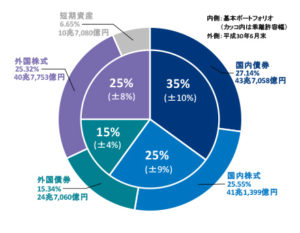

国内債券35%、国内株式25%、外国債券15%、外国株式25%、がGPIFの基本ポートフォリオ(円グラフの内側)です。ただし、実際には±4~10%の乖離を許容します。

つい数年前までは運用資産のほとんどが国内債券であったのに対し、現在では運用資産の約半分が株式となるように基本ポートフォリオが作られています。アグレッシブですね。

円グラフの外側は平成30年6月末の実績ポートフォリオです。あれ?基本ポートフォリオ(内側)と結構ずれてますね。。

基本ポートフォリオを見ただけでは分からないこと

平成30年6月末の実際の資産配分は基本ポートフォリオと結構ずれてましたね。

実際には以下のようになっていたようです。

| 第1四半期末 (平成30年6月末) (年金積立金全体) |

||

|---|---|---|

| 資産額 (億円) |

構成割合 | |

| 国内債券 | 437,058 | 27.14% |

| 国内株式 | 411,399 | 25.55% |

| 外国債券 | 247,060 | 15.34% |

| 外国株式 | 407,753 | 25.32% |

| 短期資産 | 107,080 | 6.65% |

| 合計 | 1,610,351 | 100.00% |

GPIFは国民の年金資産を運用するため、実際には資金流出入(掛け金の流入、給付金の流出)があります。したがって、運用資産のうち多少は短期資産(=短期債、キャッシュ等)として保有しておく必要があります。それが6.65%でした。

また、基本ポートフォリオをターゲットとしていても株式や債券は時価変動しますから、株価が上がれば株のウェイトが上昇し、債券価格が上がれば債券のウェイトが上昇します。つまり、基本ポートフォリオをターゲットとしていながら、常にそれとは一致せず、乖離が生じてくるのです。

この乖離を埋めるために、GPIFは適宜リバランスを行います。

例えば、外国株式が大きく上昇し、外国株比率が35%まで増えたとしたら、その比率を25%近辺まで下げるために外国株を売って、ほかの資産を買い増すということをします。

GPIFのリバランスとなると金額も巨額となりますから、リバランスは関係者以外には秘密裏のタイミングでなされます。大和であれ野村であれひふみであれ何であれ、ファンドの運用者にはリバランスタイミングは事前には分かりません。(実際には市場を見ている人にはすぐにバレますが(笑))

リスク許容度の違い

GPIFは日本国民の年金積立金を運用していますので、想定している投資ホライズンは100年とか言われたりもしますが実際は「永久」です。つまり、10年とか20年とかではなく超長期の運用をしているのです。

一般的には、投資ホライズンは長いほどリスク許容度は高いとされます。

ときどきの資産価格の変動に一喜一憂することなく、ハイリスクであっても期待リターンの高い資産(例えば株式)に多く投資できるからです。

一方で個人投資家はどうでしょうか?100年や永久といったホライズンで資産運用している人はどれだけいるでしょうか。

ほとんどの人が1世代、つまり自分の年金のために運用しているのでせいぜい数十年とかの投資ホライズンですよね。

個人投資家とGPIFには投資ホライズン、すなわちリスク許容度に大きな差があると言えます。

思考停止してGPIF模倣のバランスファンドに投資するのはいかがなものか

これまでなかったGPIFの資産配分を真似るバランスファンド。これを初めて世に出そうとしている大和証券投資信託の試みは大変に評価すべきだと思います。

しかし、個人投資家はこれを買うべきかと言われれば、そこまで魅力的には映りません。

基本ポートフォリオの情報だけでは、GPIFのパフォーマンスを再現するのは難しい

実際にはGPIFはアクティブファンドも採用していますし、パッシブファンドにおいても大和証券投資信託が用意しているベンチマークとは異なるベンチマークを置いてます。

また、GPIFの規律あるリバランスは運用パフォーマンスにかなりプラスに寄与していると思われます。例えば、リーマンショックなどの株価下落時にナンピン的に株式追加買いのリバランスをしていました。

これらの理由から、GPIFを真似るバランスファンドを作っても全ての情報が分かるわけではないため、実際のGPIFの運用パフォーマンスとは異なってくるでしょう。

GPIFと個人投資家のリスク許容度が違う

投資ホライズンを考えれば超長期投資家と個人投資家のリスク許容度は大きく異なります。

個人投資家は、GPIFと異なり運用資産とは別に家計や人的資本も有するので一概に比較はできませんが、GPIFのアセットアロケーションを真似ることの合理性が特段ないように思えます。

まとめ

アセットアロケーション(資産配分比率)は運用パフォーマンスの9割以上を決めるとされる最も重要な意思決定です。

ここさえしっかり決めてしまえば個々の商品の信託報酬の水準などはさほど大きな影響を与えません。

だからこそ、「GPIFを参考にすべき!」という世の強い論調があろうとも安易に乗っかることなく、自分にとっての最適で納得できるアセットアロケーションを考えてほしいと思います。

個々の商品のコストなどの横比較は最後の最後に時間が余ったときにでもやればよいだけです。

それではまた。