こんにちは。YUMAです。 ある国の経済成長と株式市場のリターンは関係あるのか?よく問われるネタです。先日のインデッ…

【初心者向け】有効フロンティアとトービンの分離定理とは?サクッと解説!

こんにちは。YUMAです。

James Tobin(トービン)が発表したポートフォリオの分離定理はファイナンスの教科書では前半に必ず出てくる重要な定理です。

Tobin, James (1958). Liquidity preference as behavior towards risk, The Review of Economic Studies, 25, 65-86.

現実世界でもとっても示唆に富む理論です。

まずは有効フロンティアと最適ポートフォリオについて解説してから分離定理をサクッと紹介します。

リスク資産の最適ポートフォリオはたった一つ

CAPM(資本資産価格理論)という現代ポートフォリオの基礎理論によれば、全ての投資家はリスクを嫌いリターンを好むという前提なので、全員がリスクあたりのリターンを最大化するポートフォリオを選択します。つまり、シャープレシオ最大化ですね。

シャープレシオを最大化するためには分散投資が重要です。

分散投資によって、ポートフォリオのリターン水準は個別証券の単なる組み合わせになるけども、リスクは単なる組み合わせ以上に減らせるからです。

こちらのサイトに分かりやすい図があったのでお借りします。

まずは有効フロンティアを理解

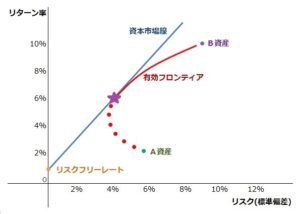

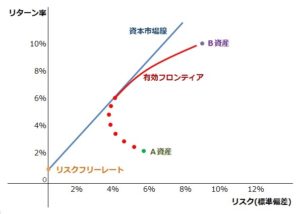

縦軸はリターン、横軸はリスク(リターンのばらつき)です。

まず、曲線を見てください。A資産とB資産のリスク・リターンは点で示されています。AとBに組み合わせて投資すると、そのリスク・リターン特性は赤い線上のどこかに位置するポートフォリオになります。

リターン(縦軸の水準)はAとBの間に割合に応じて収まるのですが、リスク(横軸の水準)はぐいーんと左側に膨らみますね。これが分散投資によるリスク低減効果です。

赤の曲線を有効フロンティアと言います。

最適ポートフォリオとは

A資産とB資産への分散投資によって、有効フロンティア上の好きなところのポートとフォリオが実現できます。でも、「どうせならリスクが小さい割にはリターンが大きいポートフォリオが良いよね」となる。

このとき、リスクフリーレート(無リスク金利)から有効フロンティアに接するように引いた直線の接点となるポートフォリオこそが最適ポートフォリオとなります。

図で言えば、星マークのポートフォリオが「最も効率的なポートフォリオ(接点ポートフォリオ)」でありシャープレシオが最大化されています。

様々な強い前提を置いた理論の上では、この最適ポートフォリオは市場ポートフォリオ(時価総額加重ポートフォリオ)となることが知られています。現実はそうなっていませんけどね。

よろしければこちらもどうぞ↓

個人によって異なるのは現金とリスク資産の比率のみ

いやいや、ちょっと待って。シャープレシオ最大になるのが星マークの最適ポートフォリオだというのは分かったけど、私そんなにリスク取りたくないの!

さっきの図で言えば最適ポートフォリオのリスク(横軸)は4%強くらいですね。

これよりリスクを取りたくない人は、最適ポートフォリオとリスクフリー資産(短期資産)を混ぜて保有すればよいのです。すると、この人のポートフォリオは最適ポートフォリオとリスクフリーレートを直線で結んだ間に位置します。図で言うと、「証券市場線」という青色の直線のうち、星マークよりも左下の部分のどこかですね。

逆に、俺は20%のリスクが取りたいんだ!という人はこの最適ポートフォリオにレバレッジをかければ良いのです。この場合は、証券市場線のうち星マークよりも右上に位置するポートフォリオを保有することになります。

つまり、個人の実現したいポートフォリオとは、現金を多めに持てば証券市場線の左下に近づいていき、現金をマイナス保有(=借金)してレバレッジをかけるほど証券市場線の右上に伸ばしていくことができるのです。

言い換えれば、どんな人にとってもリスク資産の最適ポートフォリオは同じでそれをいじる必要はないということです。

分離定理のエッセンスはこれだけだ!

トービンが発表した分離定理とはまさに以上のことであり、まとめると下のようになります。

- リスク資産の最適ポートフォリオはみんなにとってただ一つ、最適ポートフォリオ(図の星マーク)になる。

- リスク選好度の異なる様々な個人に合わせるには、最適ポートフォリオに好きな量だけ現金を混ぜれば良い。つまり、薄めるかレバレッジをかければ良い。

- ポートフォリオ選択問題は「リスク資産の最適ポートフォリオ」を決めて、そのあとに「その最適ポートフォリオと現金の保有比率」を決める、という2段階に分離できる。

現実は??

現実には様々な人が自分の好みに合わせてポートフォリオを組んでいます。

つまり、分離定理は現実には全く応用できていません。そもそも、市場が効率的か、CAPMが成立するかという時点で理論の限界があります。

しかし、トービンの分離定理はファイナンスの理論の中で貢献をしただけでなく、現実世界にもその示唆するところは十分に活用できると思います。

多くの投資家がリスク資産の最適ポートフォリオを一生懸命探していますが、本当に大事なのは現金とリスク資産の比率、つまり証券市場線のどこにポートフォリオを持っていくかということ。これによって、資産は大きく影響を受けます。

つまり、分離定理のうち、個人投資家が本当に真剣に考えるべきなのは後半部分なのです。

それではまた。