こんにちは。YUMAです。 効率的市場仮説が本当に成り立っているのかについては明確な答えがありません。 もし仮に市場…

サイズファクター(小型株効果)に有用性はあるか?

こんにちは。YUMAです。

ファクター投資についていくつかの記事を投稿したことがありました。

今回はサイズファクターについてです。ファクター投資の代表例といえばバリューファクター(バリュー株プレミアム)かと思いますが、ファイナンスの教科書の最初にはバリューとともにサイズが紹介されていることが多いと思います。

サイズファクターのプレミアムとは小型株のほうが大型株よりも優位なパフォーマンスを示すというプレミアムを指します。

ただし、この傾向は大昔の特定の期間については成り立っていたものの、その後繰り返し検証されるなかでは「サイズファクターにはプレミアムはない」つまり小型株プレミアムは存在しないというのが通説となっています。

この理由はいくつか考えられますが、よく言われるのは、「大昔は小型株については今ほど投資に関係する情報が収集できなかったために投資家は毛嫌いした(ディスカウントで価格付けされたのでその後のリターンが高い)」というものです。

なるほど。そうだとすると今のこのネット社会、小型株であっても大型株と大差ない情報量が得られますね。

サイズ効果は、科学の進展によって消滅されたのだろうと考えられてきました。

ただし、これをもって「サイズファクターには意味がない」と一蹴するには早いという意見も出ています。こちら↓

バリューやサイズやボラティリティなど、ファクター投資に使われるファクターは多数あります。

そして、基本的にはそのファクターに投資することで優位なパフォーマンスを示せるか、つまりファクターにプレミアムがあるかどうかで語られることが多いです。

その意味ではサイズ効果は落第生です。小型株のほうがリターンが平均的に高いということは2000年以降のデータを見ればまるで言えないからです。

一方で、リターン自体に優位性はなくとも、ポートフォリオ全体で見ればサイズファクターを入れた(投資した)方が良いという意見もあります。

なぜかと言えば、ポートフォリオ全体のリスク・リターンを最大化したいという目的であれば、サイズファクターそのもののリターンに優位性がなくとも、リスク特性に魅力(ほかのファクターと相関が低いなど)があれば、ポートフォリオ全体としては有用性があるかもしれないからです。

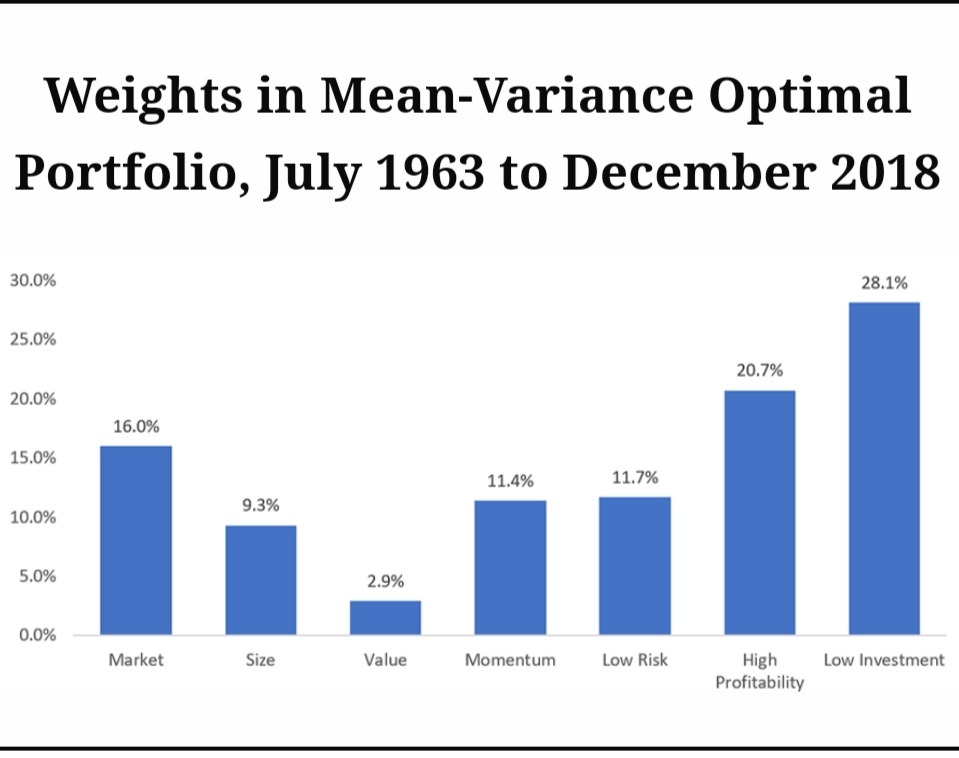

そこで、各ファクター(のポートフォリオ)を個別の資産と見なして、平均分散アプローチで最適ポートフォリオ(シャープレシオ最大化)を計算するとどうなるかというのを試算したようです。

↓こちらがその最適化ポートフォリオに含まれるファクターのウェイトです。

これを見ると、少なくとも1963年6月から2018年12月までのデータで最もシャープレシオを最大化したポートフォリオにはサイズファクターがポートフォリオに9.3%ほど含まれています。

つまり、サイズファクター自体においてリターンの優位性はそこまで高くないものの、他のファクターのリターンと相関が低かったり、全体のポートフォリオのリスクを下げる分散投資効果が高かったりすることで、サイズファクターは最適ポートフォリオに含まれるのでした。

で、ここまでを見て何を思うかです。

サイズファクターには有効性はないというのが多数の意見のなか、平均分散アプローチで最適化ポートフォリオを事後的に計算するとサイズファクターが入ってくる、というのは論理としては分かりますがいくつか注意が必要かと思います。

まず、分析期間が1963-2018とかなり長期に渡ることです。これだけの期間となるとサイズファクターの有効性が強かった(小型株が優位だった)局面もいくつかありますし、他のファクターとの分散投資効果も得られたと思います。

分析期間によって結果は変わると言えるでしょう。

それから、ここではファクター投資をそれぞれ個別の資産であるかのように扱っています。バリューやサイズなどがそれぞれ1銘柄であるかのように。

でも実際には、ファクターというのは銘柄の集合から得られるもの、ポートフォリオを作って初めて得られるリスク特性です。したがって、サイズファクターに投資するといった時には小型銘柄を集めたポートフォリオに投資して初めて得られる効果を指します。

なので、サイズファクターが最適化ポートフォリオに入る!と言っても、それを実現するにはかなり高いハードルがあることになります。

すなわち、分析対象資産が投資可能資産になっていません。

この分析を行った人たちはなんとかサイズファクターに投資する意義を見出したい人たちのようですので、このあたりの注意点を敢えて見ないふりをして強引な意見を主張しているように思えます。

ということでこの主張は話半分で聞き流します。

それではまた。